| economia |

|

E-Banking e Nuove Forme di Organizzazione per l'Azienda di Credito

modulo 1 Gli scenari

1.1 L'evoluzione del sistema bancario nell'ultimo decennio . . . . . . . . . . ..24

1.2 Il mercato . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .25

1.3 Le concentrazioni bancarie . . . . . . . . . . . . . . . . . . . . . . . 28

1.4 I modelli organizzativi: Universale o Divisionale? . . . . . . . . . . . . . ..31

1.4.1 L'approccio Universale . . . . . . . . . . . . . . . . . . . . 32

1.4.2 L'approccio Divisionale . . . . . . . . . . . . . . . . . . . . 34

modulo 2 I fattori contingenti

2.1Quali sono i Fattori contingenti?. . . . . . .39

2.2 Età e dimensioni . .. . . . . . . . . . . . . . . . . . . . . . . . . .. . ..40

2.2.1 L'età delle banche . . . . . . . . . . . . . . . . . . . . . . . . 40

2.2.2 La dimensione tipica . . . . . . . . . . . . . . . . . . . . . . . 42

2.3 L'ambiente esterno . . . . . . . . . . . . . . . . . . . . . . . . . . . 44

2.3.1 I clienti . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 44

2.3.2 I concorrenti . . . . . . . . . . . . . . . . . . . . . . . . . . .45

2.3.3 il mercato . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 46

2.4 il sistema tecnico . . . . . . . . . . . . . . . . . . . . . . . . . . . . 47

2.5 il sistema politico ed economico . . . . . . . . . . . . . . . . . . . . . ..50

2.6 Soluzioni: la banca virtuale . . . . . . . . . . . . . . . . . . . . . . . . 51

modulo 3 La nuova Banca

3.1 Scegliere la banca virtuale . . . . . . . . . . . . . . . . . . . . . .. . . ..56

3.1.1 Riduzione dei costi aziendali . . . . . . . . . . . . . . . . . ..57

3.1.2 Aumento nel livello del servizio . . . . . . . . . . . . . . . . . . 58

3.1.3 Globalizzazione del mercato e irrilevanza della localizzazione . . . . ..59

3.1.4 Riduzione delle barriere all'entrata . . . . . . . . . . . . .. . . . .60

3.1.5 Nuovi operatori . . . . . . . . . . . . . . . . . . . . . . . . .61

nuove attività bancarie . . . . . . . . . . . . . . . . . . . . . . . . . . 63

3.2.1 I modelli Organizzativi . . . . . . . . . . . . . . . . . . . . . . . 65

3.2.2 modelli adottati dalle banche italiane . . . . . . . . . . . . . . . . ..67

3.2.3 la banca "tradizionale" multicanale . . . . . . . . . . . . . . . . . . 68

3.2.4

3.3 banca multicanale vs banca virtuale . . . . . . . . . . . . . . . . . . . .77

modulo 4 La distribuzione e i nuovi prodotti

4.1 i canali . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .. 81

4.2 Home banking e strategie . . . . . . . . . . . . . . . . . . . . . . . .. 84

4.2.1

4.2.1.1 I Vantaggi . . . . . . . . . . . . . . . . . .. . . . . 89

4.2.1.2 Gli Svantaggi . . . . . . . . . . . . . . . . . . . 90

4.2.2

4.2.2.1 Caratteristiche . . . . . . . . . . . . . . . . . . . .92

4.2.2.2 Le differenze tra l'home banking ed il phone banking . . .. 94

4.2.2.3 I vantaggi . . . . . . . . . . . . . . . . . . . . . . .96

4.2.2.4 Gli Svantaggi . . . . . . . . . . . . . . . . . . . . . 97

4.2.3 Tv banking . . . . . . . . . . . . . . . . . . . . . . . . . ..98

4.2.4 Mobile banking . . . . . . . . . . . . . . . . . . . . . . . . 100

4.2.4.1 Le tipologie . . . . . . . . . . . . . . . . . . . . . ..101

4.2.5

1.2.6.1 I rischi . . . . . . . . . . . . . . . . . . . . . .. . ..103

1.2.6.2 Vulnerabilità . . . . . . . . . . . . . . . . . . . .. . 104

1.2.6.3 Sicurezza dei amenti on line . . . . . . . .. . . . . ..105

4.2.6 Trading on line . . . . . . . . . . . . . . . . . . . . . . . . ..107

1.2.7.1 Effetti sull'organizzazione . . . . . . . . . . . . . . ..108

4.3. il rapporto tra i canali . . . . . . . . . . . . . . . . . . . . . . . . . . 109

modulo 5 Le risorse umane: cosa cambia?

5.1 le professionalità . . . . . . . . . . . . . . . . . . . . . . . . . . . . 117

5.1.1 l'evoluzione dell'occupazione nel settore del credito . . . . . . . . . . ..118

5.2 l'organizzazione interna . . . . . . . . . . . . . . . . . . . . . . . . . 120

5.2.1 il bancario: com'era . . . . . . . . . . . . . . . . . . . . . . . . . 121

5.2.2 . come sarà . . . . . . . . . . . . . . . . . . . . . . . . . . . 122

5.2.2.1 gli intermediari finanziari . . . . . . . . . . . . . . . . . . . .. 123

5.2.2.2 l'Internet banking . . . . . . . . . . . . . . . . . . . . . . . 124

5.2.2.3 il lavoro interinale e l'outsourcing . . . . . . . . . . . . . . . . . 127

5.2.3 un piccolo riassunto . . . . . . . . . . . . . . . . . . . . . . . . 129

5.3 la formazione . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . ..130

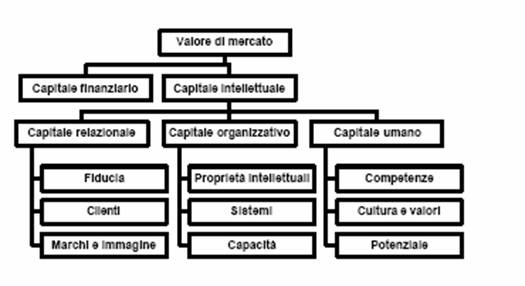

5.4 il modello del capitale intellettuale . . . . . . . . . . . . . . . . . . . . . .. 133

5.4.1 il capitale umano . . . . . . . . . . . . . . . . . . . . . . . . . . 135

5.4.2 il capitale relazionale . . . . . . . . . . . . . . . . . . . . . . . . .137

5.4.3 il capitale organizzativo . . . . . . . . . . . . . . . . . . . . . . . . 139

5.5 che fare allora? . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .140

5.5.1 il comportamento del management . . . . . . . . . . . . . . . . . . .. 140

5.5.2 l'idea di banca . . . . . . . . . . . . . . . . . . . . . . . . . . . ..141

5.5.3 le politiche del personale . . . . . . . . . . . . . . . . . . . . . . . 142

5.5.4 l'information technology . . . . . . . . . . . . . . . . . . . . . . . .. 144

5.5.5 conclusioni . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .145

modulo 6 Il CRM

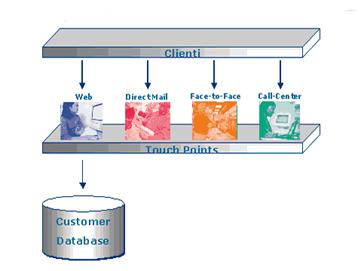

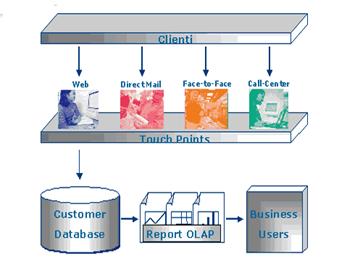

6.1 Cos'è il CRM?148

6.3 Come Funziona?..151

6.3.1 come ottenere il maggiore numero di informazioni?..153

6.3.2 Il Data Mining . . . . . . . . . . . . . . . . . . . . . . . . . . . 157

6.4 il successo di un progetto di CRM . . . . . . . . . . . . . .. . . . . . . . 160

6.4.1 Gli errori . . . . . . . . . . . . . . . .

6.5 La nuova frontiera: e-CRM . . . . . . . . . . . . . . . . . . . . . . . . 163

modulo 7 La rivoluzione copernicana

7.1 La banca del futuro . . . . . . . . . . . . . . . . . . . . . . . . . . . 164

7.2 Nuove esigenze e responsabilità . . . . . . . . . . . . . . . . . . . . . 166

7.3 La banca in rete . . . . . . . . . . . . . . . . . . . . . . . . . . . . .169

Bibliografia . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 171

Sitografia . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 181

Introduzione

Gli scenari economici mondiali hanno subito, negli ultimi venti anni,

un processo di trasformazione ed evoluzione molto rapidi ed accentuati, che ne hanno

modificato molteplici aspetti, imponendo la revisione di schemi e modelli di

riferimento fortemente consolidati.

Il cambiamento, inteso in tutte le sue possibili forme, si manifesta in maniera

più rilevante da un duplice punto di vista: aumentano in modo esponenziale,

infatti, sia la velocità con la quale i cambiamenti si presentano, sia

l'importanza qualitativa e quantitativa degli stessi, imponendo notevoli salti

in avanti sia alle imprese che ai singoli individui, per potersi mantenere al

passo con i tempi.

La globalizzazione dell'economia è un avvenimento ormai manifesto, con tutte le conseguenze, positive e negative, che esso comporta.

L'elemento forse più evidente di cambiamento manifestatosi negli ultimi decenni è costituito dai progressi nell'ambito tecnologico; l'innovazione ha trasformato tanto l'attività di impresa quanto la vita quotidiana delle persone.

La rete Internet, in particolare, è letteralmente esplosa in pochi anni e racchiude, inoltre, potenzialità di sviluppo future sulle cui dimensioni le stime abbondano e sono anche piuttosto differenti le une dalle altre, concordando, comunque, nel decretarne potenzialità eccezionali.

Negli ultimi anni si è assistito alla nascita della cosiddetta New Economy, ossia l'insieme di tutte le iniziative economiche legate in modo più o meno diretto alle Information Comunication Technology (ICT) e ad Internet in particolare, e alla sua consacrazione nelle borse di tutto il mondo, prima fra tutte il famoso Nasdaq statunitense.

Il mondo bancario, in particolare quello italiano, è stato investito da una duplice ondata di novità: da una parte l'evoluzione delle condizioni competitive, dall'altra le opportunità e le minacce provenienti dal mondo della new economy.

I tipici servizi di natura creditizia, per il loro contenuto fortemente immateriale, ben si adattano alla nuova economia e alla possibilità di essere offerti attraverso modelli di business innovativi.

Le banche si trovano davanti ad una sfida complessa e multiforme, ricca di insidie ma anche di opportunità:

cambia, o rischia di farlo, il tradizionale settore di business; è possibile la sa di concorrenti nuovi, provenienti da ambiti competitivi differenti; d'altro canto, le banche stesse possono muoversi verso mercati che non sono loro propri, sfruttando i punti di forza che possiedono, come l'autorevolezza della propria immagine e le occasioni che si creano in tali business;

le nuove tecnologie, la cui adozione appare necessaria ed obbligata, impongono una revisione ed un adattamento dei modelli di business consolidati; richiedono capacità culturali e gestionali in parte nuove e diverse, ma offrono, comunque, una dirompente possibilità di miglioramento della propria immagine.

Al presente, partendo dai fattori che hanno trasformato l'attività bancaria, si prenderanno in considerazione i principali aspetti legati al fenomeno banca virtuale, tenendo presente il fatto che si tratta di un settore economico, se così può essere definito, appena nato e quindi in piena trasformazione ed evoluzione, nel quale non esistono, probabilmente, risposte certe e definitive.

Nel primo modulo saranno analizzati gli scenari odierni del sistema bancario (in particolare di quello italiano), prendendo in considerazione in particolar modo il sistema normativo e concorrenziale che è seguito al decreto legislativo del 1 settembre 1993, che ha cambiato lo status delle banche fino a farne piccole realtà imprenditoriali.

Saranno analizzate le concentrazioni bancarie, vero must dell'ultimo decennio in fatto economicao, e i problemi che le fusioni e gli accordi tra realtà simili portano, a livello di canali distributivi e di organizzazione delle lineee gerarchiche.

In seguito getteremo un occhio sulle organizzazioni bancarie che precedono la banca in rete, ovvero il modello universale e quello a holding, evidenziando i problemi che queste organizzazioni hanno con le nuove svolte tecnologiche, e cercheremo di porre le basi per lo sviluppo della banca virtuale.

Il secondo modulo si occuperà del problema che dei fattori contingenti, cioè "stati o condizioni organizzative che sono associati con l'utilizzo di determinati parametri di progettazione"[1], spingano alla mutazione vecchie realtà organizzative come l'istituto di credito.

Procedendo quindi secondo i canoni proposti dal Mintzberg, analizzeremo l'organizzazione bancaria attraverso 4 canoni:

Età

Dimensione

Ambiente

Sistema tecnico

Evidenzieremo cosi che l'età del settore porta ad una cultura organizzativa difficile da cambiare e ad un'alta formalizzazione del comportamento; che le dimensioni spingono verso soluzioni di aggregazione dei soggetti e verso un modello divisionale; che cambiano i clienti, cambiano i concorrenti, e i mercati d'azione; che la rivoluzione tecnologica ammortizza i costi di gestione ma presuppone investimenti fortissimi in formazione e apparecchi hardware; infine che la liberalizzazione degli sportelli e le mutate condizioni economiche come la nascita della New Economy, cambiano il modo di rapportarsi alla realtà delle istituzioni.

Viste queste condizioni, nasce allora l'imperativo di un cambiamento radicale del fare banca, che proponga un mix di solidità percepita, tipica di un'istituzione vecchia di secoli, con le nuove frontiere del marketing mix e della tecnologia.

Ecco che diventa naturale lo sbocco verso le soluzioni proposte dal mercato stesso, in altre parole le soluzioni Multicanale e Virtuale, che risultano essere più efficaci nell'approccio al cliente, di cui ci occuperemo in maniera più approfondita nel 3 modulo.

Il terzo modulo riguarda i possibili approcci perseguibili da una banca che intraprende un'iniziativa 'virtuale'; si contrappongono le proposte di interventi drastici, che coinvolgono in modo pesante le strutture esistenti ad approcci più leggeri, nei quali i nuovi canali sono affiancati a quelli di cui la banca è già dotata, senza stravolgerne l'assetto organizzativo; esistono, naturalmente, anche vie intermedie comprese tra questi estremi.

Il primo tipo di approccio che si esamina è quello che prevede la creazione di un nuovo soggetto al quale si affida la missione di penetrare nei business legati ai canali innovativi: si tratta di una struttura esterna, separata e parallela rispetto a quella tradizionale. Il nuovo soggetto stand alone, essendo una new entry sul mercato, non incontra particolari vincoli nella definizione del proprio modello di business e potrebbe agire in competizione con la banca di cui è emanazione.

Essenziale per la sopravvivenza e lo sviluppo di un'iniziativa autonoma è la conquista di nuova clientela, anche per ammortizzare i notevoli investimenti tecnologici ed organizzativi; occorrono, quindi, massicci investimenti di carattere pubblicitario.

Il modello di

business adottato può essere quindi di natura strettamente bancaria (una

banca on line vera e propria) oppure spingersi verso nuovi mercati.

Il fatto di creare una struttura separata, dotata di un elevato grado di

autonomia, presenta alcuni vantaggi rispetto ad una situazione di minore

indipendenza; in quest'ultimo caso possono nascere problemi legati alla

cannibalizzazione dei prodotti offerti dalla struttura tradizionale ed alle

differenti logiche gestionali e competitive esistenti nel mondo Web rispetto a

quello bancario tradizionale.

I nuovi canali

possono anche essere introdotti all'interno di una struttura consolidata; in

questo caso la scelta è tra il loro affiancamento alla rete distributiva

di cui la banca dispone e la ridefinizione del business grazie alle

opportunità che essi offrono. Questi due modelli possono essere anche

considerati come tappe evolutive di un unico approccio complesso, nel quale si

sceglie, dapprima, di dare luogo ad un'iniziativa più leggera,

ridisegnando in seguito la struttura in modo graduale.

La scelta di affiancare i canali telematici alla struttura esistente limita

l'ammontare degli investimenti necessari e risponde a logiche strategiche di

tipo difensivo, tese a limitare la possibile erosione di parte della clientela

acquisita ad opera della concorrenza.

Si realizza, comunque, un miglioramento del livello qualitativo dei prodotti/servizi offerti ed una riduzione dei costi distributivi.

Un approccio di questo tipo è stato finora prevalente a causa delle difficoltà legate al ridisegno dell'intero business e dell'avvertita necessità di contenere il grado di eterogeneità dell'offerta. La riuscita del modello dipende dal volume di attività che viene generato, per il quale appare insufficiente la semplice dipendenza dalla rete fisica tradizionale; l'attrazione di nuovi utilizzatori può essere realizzata grazie alla notorietà del marchio (sostenuta da rilevanti investimenti pubblicitari) o tramite l'acquisizione di flussi di clienti da terzi (ad esempio portali finanziari).

Nel quarto modulo, dopo aver brevemente presentato il mezzo, ovvero Internet, si esamineranno i principali canali remoti che possono essere utilizzati in un progetto di banca virtuale, il loro grado di diffusione, la familiarità nel servirsene da parte del pubblico e le potenzialità di sviluppo.

Si tratta di:

strutture self service avanzate (ATM e POS), già notevolmente diffuse sul territorio nazionale (anche se, confrontando i dati con quelli degli altri paesi europei, vi sono ancora margini di crescita), la cui operatività può essere ampliata, in prospettiva, aggiungendo nuove funzionalità e servizi; evoluzioni sono realizzabili anche nei sistemi di collegamento di tali strutture con i sistemi informatici centrali delle banche al fine di migliorarne la gestione;

canale telefonico diretto, disponibile sia attraverso apparecchi tradizionali (le utenze domestiche), sia con i telefoni cellulari (di vecchia e nuova generazione); i primi esperimenti di banca telefonica risalgono, in Europa, all'inizio degli anni novanta, quando gli istituti di credito ritenevano che tale modalità avesse potenzialità superiori, addirittura, a quelle dell'Internet banking. L'evoluzione di questo tipo di canale è legata al successo che avranno i cosiddetti telefonini di terza generazione (i famosi UMTS), capaci di integrare telefonia mobile e rete Internet, preceduti, nel tempo, da altre tipologie di collegamenti (WAP, GPRS, ecc.), alcune delle quali già disponibili, ma con un gradimento da parte del pubblico non sempre pari alle aspettative;

Home Banking, i cui primi esperimenti sono stati condotti negli anni novanta attraverso collegamenti diretti via modem tra gli utenti e le banche; i problemi legati a tale tipo di connessione sono stati in buona parte risolti dalla rete Internet, della quale si esaminano le diverse possibilità di collegamento (ISDN, ADSL, ecc.) con i pregi e le controindicazioni che esse presentano;

Internet via TV, modalità di accesso alla rete di nascita piuttosto recente (1996), che consente una navigazione parzialmente semplificata rispetto a quella tradizionale via computer, ma che può trarre giovamento dalla maggiore facilità d'uso e dalla diffusione degli apparecchi televisivi.

Mobile banking, anche questa modalità di accesso ai servizi bancari recentissima, ma anche quella con i maggiori margini futuri di sviluppo.

Il ridisegno della struttura esistente intorno ai nuovi canali è la scelta che comporta le maggiori conseguenze e richiede una buona propensione al cambiamento; è necessaria, inoltre, l'esistenza di valori e cultura coerenti con le trasformazioni da realizzare. Attraverso questa scelta si definisce un nuovo mix di offerta che potrebbe anche allontanare la banca dal settore finanziario tradizionale facendole ricoprire ruoli nuovi e diversi.

Qualunque sia la forma di intervento decisa i riflessi di carattere organizzativo sono molto rilevanti. Importanti sono la focalizzazione sul core business ed il coordinamento tra i diversi canali; l'architettura tecnologica, inoltre, si sovrappone, fin quasi a coincidere con quella di business.

Nel quinto modulo si analizzerà il ruolo che possono assumere le risorse umane.

La rete Internet ha modificato profondamente il mercato del lavoro, sia dal punto di vista delle ure professionali, creandone di nuove e modificando quelle esistenti, sia da quello della gestione delle risorse umane.

Ad esempio La

rete di sportelli, privata di alcune funzioni, dovrebbe accrescere il contenuto

dei servizi forniti puntando sulla loro qualità, sulla qualificazione

dell'offerta e sulla competenza del personale di contatto.

Nel processo evolutivo che una banca inevitabilmente subisce occorrono una

gestione delle risorse umana coerente con i cambiamenti da realizzare, la

considerazione delle competenze distintive, ma anche dei valori, che si

possiedono nel definire obiettivi e strategie.

L'introduzione dei canali innovativi in una banca presuppone un cambiamento nel personale in essa impiegato e l'entrata o la creazione di nuove professionalità.

L'identificazione di ruoli tipici del mondo Internet è piuttosto complesso, vista la loro scarsa standardizzazione.

Ciò che invece emergerà con evidenza, invece, è l'innovazione rispetto ai 'mestieri' tradizionali caratterizzati dalla focalizzazione sulle leve variabili e su di una crescita più spinta della retribuzione in relazione all'importanza del ruolo ricoperto.

Parleremo quindi dell'approccio del capitale intellettuale, adattandolo alla realtà dell'istituto di credito, affermando che la crescita del capitale intellettuale in tutte le sue componenti è un reale fattore di competitività e che in questo contesto, la capacità di definire e comunicare una specifica idea di banca soprattutto all'interno dell'istituzione stessa, rappresenta comunque il legante fondamentale, l'orientamento di fondo.

Nel sesto modulo analizzeremo il complesso sistema di gestione delle relazioni con i clienti.

Un'impresa

orientata ai clienti deve considerare la catena del valore ponendosi nella loro

prospettiva, nella quale la qualità dei servizi è il primo

fattore sperimentato e valutato. L'ascolto del proprio pubblico e la

comprensione delle sue richieste diventano, quindi, una necessità

primaria.

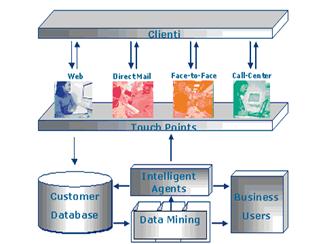

Il Customer Relationship Management (CRM) è un insieme di

meccanismi organizzativi e tecnologici che ha l'obiettivo di diminuire

l'instabilità del mercato grazie ad una migliore conoscenza dei clienti.

In tutte le organizzazioni si avverte l'esigenza di instaurare relazioni significative con i clienti.

Le banche, in particolare, hanno la necessità di ricorrere a strategie di CRM per rispondere all'infedeltà ed ai costi di acquisizione e di servizio dei clienti.

Internet, in

particolare, offre l'opportunità di sviluppare una comunicazione a due

vie, nella quale il pubblico non sia un interlocutore esclusivamente passivo,

realizzata in tempo quasi reale. La visione del cliente dovrebbe essere unica,

tenendo conto di tutti i possibili momenti di incontro e di relazione, ed

unificando, dal punto di vista gestionale e della comunicazione, tutti i canali

disponibili.

L'introduzione di canali innovativi pone in una posizione centrale il cliente,

il quale, però, presenta caratteristiche in parte sconosciute al mondo

bancario: aumento dell'infedeltà ed incremento delle esigenze di

differenziazione e personalizzazione dell'offerta. Il marketing, quindi,

dovrebbe evolvere passando da una concezione di massa, con politiche tendenzialmente

uniformi, ad una cosiddetta one-to-one, in cui le iniziative tendono ad

essere personalizzate. L'utilizzo di Internet, attraverso il cosiddetto e-CRM,

permette di muoversi in questa direzione; combinando le potenzialità di

questa attività con l'uso di database di supporto è

possibile un'ulteriore evoluzione; una personalizzazione più progredita

del servizio, realizzata a costi sostenibili, può essere ottenuta

attraverso il bilanciamento dell'utilizzo di canali costosi e a buon mercato.

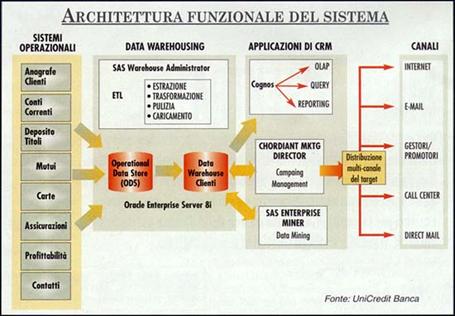

Tra i sistemi di supporto al CRM emergono, per importanza, il Data Warehouse

(DW) ed il Data Mining (DM); il primo è costituito dall'insieme

di tutte le informazioni aziendali, riorganizzate ed archiviate in grandi database,

delle quali garantisce la qualità e l'affidabilità, consentendo

anche di evidenziare l'eventuale esistenza di interrelazioni tra i dati; il

secondo è un insieme di tecniche statistiche che consente di estrarre

nuovi e potenzialmente utili schemi logici dai dati archiviati oppure di

trovare informazioni 'nascoste'.

Dai DW possono essere estratti sottoinsiemi specifici di dati, detti datamart,

per rispondere meglio alle esigenze del marketing.

Dall'adozione di un sistema di DW possono derivare alcuni benefici, tra i quali una migliore pianificazione della domanda e la possibilità di personalizzare le camne di marketing.

Nel settimo modulo, infine, concluderemo il nostro lavoro presentando i risultati della nostra ricerca, concludendo che più ampia è l'offerta dei competitori e dei nuovi entranti, maggiore è la velocità con la quale gli istituti di credito sono obbligati ad adeguarsi a questa nuova competizione per soddisfare le esigenze dei clienti. Le banche si trovano comunque nella posizione ideale di mettere a frutto il ragguardevole patrimonio informativo e di fidelizzazione del cliente a vantaggio proprio e della collettività, grazie allo strutturale radicamento nel territorio che permette a esse di entrare in contatto con il maggior numero di famiglie e imprese. Cosi la risposta sembra venire da una multicanalità spinta ma che dovrà prevedere un'integrazione completa con il resto dell'azienda, anche e soprattutto in uno scenario dove l'informazione, e Internet, diventano fonte di redditività.

modulo 1

Gli scenari

1.1 L'evoluzione del sistema bancario nell'ultimo decennio.

Nel corso degli ultimi anni si è assistito a una fase di profonda trasformazione del sistema bancario italiano.

Ciò è avvenuto sia per gli assetti proprietari e strutturali che per quanto riguarda i profili strategici e reddituali. La rivoluzione ha inizio con il decreto legislativo del 1° settembre 1993, che fece cadere il principio della specializzazione temporale, operativa e istituzionale[2].

A livello strutturale il percorso di trasformazione nell'ultimo decennio appare particolarmente evidente.

Gli impatti derivanti dall'adozione del modello di banca universale nella nuova legge bancaria e le mutate condizioni del mercato dovute alla concentrazione del sistema, con la progressiva creazione dei primi grandi gruppi a livello nazionale, hanno creato le condizioni, per un rinnovamento dell'intera struttura bancaria. All'interno di questo primo modulo, quindi, analizzeremo gli scenari del mondo bancario italiano, partendo dalle analisi effettuate dalla Banca d'Italia, per affrontare in seguito il problema delle concentrazioni bancarie e delle mutate condizioni di mercato, guarderemo alle due possibilità di organizzazione della banca, universale o gruppo, per giungere infine a definire quali siano le spinte che le mutate condizioni ambientali portano a ricercare nuovi canali distributivi come la banca on line.

1.2 Il Mercato

Come

emerge dalla recente analisi condotta dalla Banca d'Italia, il numero delle banche si è ridotto

da

Questa diminuzione dipende innanzi tutto dall'internazionalizzazione dei mercati e dall'evoluzione dei mercati finanziari italiani secondo dinamiche già viste in altri paesi europei.

Il forte incremento della concorrenzialità anche nel settore bancario e l'evoluzione delle esigenze della clientela hanno determinato per le banche la necessità di adottare specifiche tecniche e metodologie di approccio al cliente a seconda dei singoli target qualitativi e dimensionali individuati.

Tutto ciò ha condotto, soprattutto per le banche di maggiori dimensioni, a un forte ampliamento e sviluppo della gamma dei prodotti e dei servizi offerti alle diverse tipologie di clientela, incrementando ulteriormente la spinta alla competizione, con una diversificazione dell'offerta in ambito creditizio tra i prodotti rivolti alle imprese di maggiori dimensioni, alla piccola e media impresa e ai privati.

Nell'ultimo triennio l'evoluzione in termini di strategie generali e la crescita della multicanalità, con una maggiore focalizzazione sull'orientamento commerciale al cliente, si è tradotta in una sempre maggiore specializzazione delle strutture interne delle grandi banche e nell'affermazione di soggetti "atipici" con uno specifico e quasi esclusivo orientamento a una sola tipologia di clientela e, nella fase più recente, ha dato vita a un processo di divisionalizzazione degli stessi grandi gruppi, anche attraverso la creazione nel loro ambito di entità separate.

La crescente concorrenza dei sistemi finanziari europei ha sollecitato l'aumento delle dimensioni operative delle banche, soprattutto attraverso processi di concentrazione.

1.2.1 La concorrenza

Il numero di

banche presenti sugli stessi mercati è cresciuto: "Nell'arco dell'ultimo triennio è

stata autorizzata la costituzione di 67 nuove banche, in gran parte derivanti dalla trasformazione

di società di intermediazione mobiliare o di società finanziarie;

nello stesso periodo, le banche cancellate dall'Albo sono state 177. Le succursali

e le filiazioni italiane di gruppi bancari esteri sono aumentate da

La maggiore concorrenza si connette con il cambiamento dell'attività bancaria.

È proprio in questi nuovi settori che la concorrenza si fa più sentire, quali la finanza d'impresa, il private banking, la negoziazione di strumenti finanziari, i mutui alle famiglie.

Ed è la concorrenza a far nascere l'esigenza di un gruppo più forte, che si possa mettere in concorrenza in un mercato sempre più grande come può essere l'Europa.

1.3 Le Concentrazioni bancarie

Il contesto nel quale operano le imprese bancarie italiane ha quindi subito una profonda modifica in questo ventennio: una nuova legislazione bancaria di riferimento con la progressiva liberalizzazione, il mutamento fino ad assumere carattere di impresa e una maggiore integrazione europea dovuta soprattutto alla moneta unica, hanno obbligato le banche italiane a rivedere la propria politica di offerta determinando un aggravio in termini di costi riguardanti la riqualificazione professionale del personale e la messa a punto di più efficaci strategie di marketing da cui derivare nuovi prodotti da affiancare a quelli tradizionali.

Ma il problema fondamentale risiede nel particolarismo del mondo creditizio italiano. Le banche italiane, alla vigilia dell'euro si presentavano in posizione debole rispetto a quella degli altri partner europei: possedevano, infatti, una dimensione inferiore e minori livelli di redditività.

Le concentrazioni sono allora l'effetto di un mercato più moderno e competitivo ed il mezzo per raggiungere conurazioni strutturali maggiormente concorrenziali ed efficienti

Sinergia, efficienza, e riduzione dei rischi dell'attività creditizia sono gli elementi per l'attuazione dei processi di crescita da cui non si può prescindere, senza contare che la diversificazione geografica e merceologica degli impieghi rispetto alle banche piccole, specialmente quelle locali, permette una raccolta delle risorse più ampia e sicura. Le piccole aziende di credito, infatti, sono di norma dipendenti dalle performance delle aree economiche all'interno delle quali esse operano.

E il cliente?

Il cliente propende sempre più per l'investimento nel risparmio gestito, con formule diverse, dai prodotti assicurativi a quelli finanziari, con una conseguente riduzione dell'aumentare dei depositi bancari e dei conti correnti, ricercando cosi una maggiore diversificazione del proprio portafoglio finanziario.

Da qui il crescente inserimento di grandi istituti in aree mai contattate per espandere la raccolta e sostenere le necessità finanziarie dei clienti e la necessità, per ridurre i costi, di includere anche attività prima lontane dal core business bancario.

Questo obbiettivo può essere perseguito in 2 modi: per acquisizione o per accordi.

Le acquisizioni sono effettuate soprattutto dalle grandi banche, e determinano un costo non indifferente.

Al contrario gli accordi interbancari permettono un minor costo ma una minore sinergia tra i canali distributivi e i prodotti.

È la prospettiva di crescita ideale per le esigenze delle banche di minori dimensioni, grazie alla possibilità di sfruttare, per la distribuzione dei prodotti finanziari, la presenza capillare nel territorio delle banche locali, permettendo di raggiungere fasce di clientela il cui contatto sarebbe altrimenti difficoltoso quando non impossibile.

Ma come organizzare allora un'istituzione che cambia cosi repentinamente allargando le sue competenze a dismisura?

A venirci in aiuto sono i modelli teorizzati della banca universale, con una gestione delle varie attività nell'ambito di una stessa unita giuridica e aziendale, e della banca federale o gruppo bancario, con il ricorso a società controllate.

Presenteremo meglio adesso i due modelli, cosi da fornirci le basi per porre in seguito il problema:

come fare Banca Virtuale?

1.4 I modelli organizzativi: Universale o Divisionale?

In Italia, il panorama creditizio ha manifestato un'accentuata dinamicità.

La crescita della concorrenza, di carattere permanente e strutturale ha innescato una sorta di selezione naturale, che impegna le aziende a ricercare ed attuare soltanto scelte efficienti in grado di assicurare una sopravvivenza non più in altro modo garantita: in questo contesto, ogni errore di valutazione diventa cruciale e le strutture devono fornire tutta la flessibilità di adattamento necessaria, mantenendo sempre la coerenza di fondo. Di fronte a uno scenario di riferimento così mobile, un modello organizzativo risulta di successo e profittevole se riesce a svilupparsi in simbiosi con l'ambiente circostante, perseguendo un assetto industriale in grado di monitorare in modo coerente l'evoluzione dei processi con la mission aziendale.

La scelta di modelli organizzativi non ha una validità assoluta, in sé, ma deve essere sempre funzionale ad una determinata strategia. Gli stessi modelli organizzativi sono a loro volta una semplificazione, una forzatura di una realtà che è più complessa e che tende ad avere un'incessante evoluzione.

Analizzeremo ora quali sono i medelli usciti dalla grande rivoluzione del 1993, portando ad esempio i 2 modelli di maggiore successo: il modello universale e quello divisionale.

1.4.1 L'approccio Universale

Il modello universale è sicuramente il piu semplice da costituire, dato che l'imperativo per questo approccio eè "fare tutto in casa".

Il modello universale si compone, per sommi capi, di:

Una direzione generale, i cui compiti sono di stabilire l'immagine della banca, controllare la performance dell'istituto ed elaborare e pianificare la strategia di mercato

la produzione che si occupa dei fidi a breve, mutui, titoli estero e servizi vari

l'amministrazione che assolve i compiti di marketing, contabilità, tesoreria, controlli, organizzazione e personale

la distribuzione con ruoli di promozione, vendita, erogazione e gestione delle relazioni con la clientela.[5]

In seguito alla legge del 1 settembre 1993 tutti gli istituti di credito si sono getrtati verso quetso modello, che permetteva ad un unico soggetto di intraprendere le funzioni sia di banca commerciale che di banca d'investimento.

Ogni processo e ogni mercato venivano tenuti d'occhio dalla direzione centrale, con un accentramento delle decisioni che, in un mercato come quello odierno, diventa inefficace, a causa dell'immobilità e dell'incapacità di evolversi verso nuovi canali e nuovi clienti.

Scatta quindi il problema delle dimensioni, che, come vedremo, diventano fondamentali in un mercato altamente concorrenziale come quello europeo.

1.4.2 L'approccio Divisionale

L'approccio divisionale deriva direttamente da quell'attivita di acquisizioni che come abbiamo visto, ha interessato il mondo bancario italiano.

Esso puo essere rappresentato da un'entità con esclusive funzioni di Holding o da un'azienda Capogruppo che svolge anche attività operative.

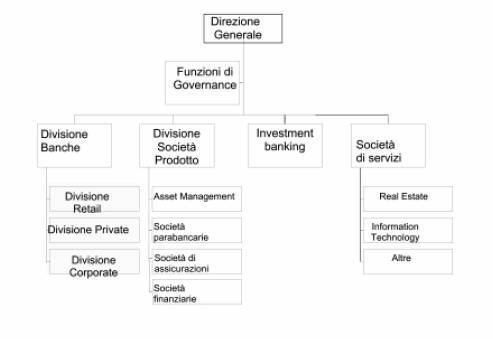

ura 1 tratta da Fiorani G., Profumo A., Gasco M., Gualtieri P., Gavazzi P., L'evoluzione dei modelli organizzativi: Implicazioni per l'efficienza e la redditività dei gruppi bancari atti del convegno, ASSB, 15 marzo 2002 pp18

L'intensità del processo di integrazione delle entità acquisite o aggregate può oscillare tra due estremi:

aggregazione su base federale

fusione pura.

La fusione presenta, guardando all'insieme dei pregi e difetti riconoscibili, una sua attrattività:

assorbimento di banche minori, con scarsa giustificazione economica;

applicazione di scelte unificanti, ma di impatto tipicamente dirompente;

esasperazione dei processi di taglio dei costi e di risparmio di risorse umane;

. più brevi durate del processo di concentrazione.

La scelta di questo metodo deriva dalla considerazione che se tali attività sono separate si può gestire più proficuamente le interrelazioni tra le funzioni, che in caso di concentrazioni a "dosi forzate" potrebbero essere minate dall'eccessiva complessità intrinseca dell'insieme.

La novità di questa fase storica è che ora esiste concretamente la possibilità di compiere un salto di qualità dell'assetto organizzativo, nel senso che oltre al recupero di efficienza sui costi si può puntare alle opportunità di ricavi incrementali in business specialistici correlati alla tipica operatività bancaria.

Per realizzare i presupposti di riallocazione di attività, il punto focale di attenzione si è spostato sulla coerenza dei processi e la Capogruppo diventa il titolare del procedimento (process owner), identificando:

. i target del progetto,

. le metodologie,

. gli indicatori caratteristici di performance.

Il process managing diventa una funzione di Capogruppo a garanzia della coerenza tra strategia e modello organizzativo applicabile da un lato e risultati che ne conseguono dall'altro.

La funzione necessita di essere continuamente alimentata da informazioni e dati al fine della sua continue revisioni atte a mantenere una corretta valutazione dei processi di costante cambiamento.

Ma anche questo non basta più.

Come rapportarsi ad esempio alle nuove tecnologie? Come abbiamo visto il modello decisionale non permette, a causa degli alti costi di integrazione, di muoversi agilmente in un mondo che ha cambiato il proprio referente.

Vedremo in seguito queli sono le risposte a qusto dilemma e, soprattutto, quali siano i modelli che superano questi approcci.

1.5 Conclusioni

Negli anni più recenti è cresciuto fortemente il grado di complessità e di innovazione delle banche, con consistenti cambiamenti negli schemi di vertice, nelle modalità di gestione aziendale e nell'organizzazione interna.

I cambiamenti indotti nella linea di comando sono particolarmente evidenti se si confronteranno con gli schemi di vertice delle banche in rete: da una impostazione verticistica e tradizionale con funzioni articolate sulla base di attività tipiche delle strutture centrali, si passerà a schemi incentrati su aree di business, target di clientela, funzioni in staff al vertice e divisioni interne.

Tali cambiamenti riflettono l'evoluzione del modello di gestione delle banche da un approccio basato sul consolidamento e la gestione dei risultati e delle relative fasi di conseguimento, elaborato in presenza di un contesto scarsamente competitivo, a un sistema di produzione dei risultati impostato con modalità imprenditoriali, attraverso fabbriche di prodotto, reti distributive e centri di responsabilità ai quali sono attribuiti precisi obiettivi di utili.

Da qui l'adozione di sempre più affinate metodologie e tecniche di gestione e governo delle banche, e la ricerca di nuovi canali distributivi come il Phone Banking e la banca on line, che per loro stessa natura hanno bisogno di essere differenti fin dalla pianificazione analitica delle strategie e dei percorsi di raggiungimento dei relativi risultati per passare ai processi di budgeting, al controllo e monitoraggio costante dell'andamento della gestione e dell'utilizzo del capitale disponibile allocato a fronte delle diverse unità di business della banca.

Ma non abbiamo ancora risposto alla domanda fondamentale: perché la banca virtuale?

modulo 2

I fattori contingenti

2.1 Quali sono i fattori contingenti?

Il problema che ci porremo in particolar modo è come i fattori contingenti, cioè "stati o condizioni organizzative che sono associati con l'utilizzo di determinati parametri di progettazione"[6] , spingano alla mutazione vecchie realtà organizzative come l'istituto di credito.

Procedendo quindi secondo i canoni proposti dal Mintzberg, analizzeremo l'organizzazione bancaria attraverso 4 canoni:

Età

Dimensione

Ambiente

Sistema tecnico

Cercheremo cosi di evidenziare come sia naturale lo sbocco verso le soluzioni proposte dal mercato stesso, ovvero le soluzioni Multicanale e Virtuale, che risultano essere più efficaci nell'approccio al cliente, di cui ci occuperemo in maniera più approfondita nel 3° modulo.

2.2 Età e dimensioni

L' età e le dimensioni dell'azienda sono da ritenersi importantissime ai fini di comprendere meglio quali siano le condizioni organizzative del mondo che stiamo prendendo in questione.

Dovendo fare un identikit di una persona, partiremo infatti dal suo aspetto fisico, ovvero età ed aspetto esteriore e, sicuramente, l'età e le dimensioni dell'azienda ci conducono all'elaborazione di un identikit dell'azienda di credito.

2.2.1 L'età delle banche

Le banche sono i classici esempi di istituzioni vecchissime e con origini antiche.

L'uso di conservare in luogo sicuro i propri risparmi e di ricorrere ad altri per ricevere denaro a prestito, nei momenti di necessità, è infatti antichissimo. Nell'antica Grecia i cittadini solevano affidare i propri averi nientemeno che ai sacerdoti i quali li conservavano nelle tranquille solide mura dei templi.

Ma l'importanza della banca come fulcro dell'economia di una nazione nasce nel '500. Come scrive Luther Blissett in "Q", celebre romanzo ambientato nel '500, e che ben rappresenta quale fosse il potere dei Fugger, banchieri asburgici, "I nostri mercanti sarebbero persi senza il denaro che i fugger mettono a disposizione per i loro viaggi."[7]

Nel secolo XVII sorse a Siena il «Monte dei Paschi»; mentre nel secolo XIX si costituirono molte banche che ancor oggi prosperano in Italia: le «Banche Popolari» create a cominciare dal 1864; la «Banca Commerciale Italiana» nel 1894. Si diffusero tra il XVII e il XIX le banche di emissione la moneta fiduciaria: la banconota.

Ritornando all'argomento della nostra tesi, è bene proporre le tesi del Mintzberg (pp202 man org) sull'importanza dell'età per qualunque istituzione.

Le due tesi sono:

maggiore è l'età, maggiore è la formalizzazione del comportamento;

l'organizzazione riflette l'epoca di costituzione del settore.

Prendiamo quindi in considerazione la prima.

Come abbiamo visto, la banca ha una tradizione millenaria, ha attraversato governi e economie, ed il comportamento è estremamente formalizzato.

Sul denaro non si scherza e la preparazione degli addetti deve essere univoca, sicura, senza alcuno spazio all'iniziativa personale.

La ripetizione delle attività diviene evidente, spingendo infine il cliente ad una distanza dall'istituzione dovuta alla freddezza di comportamento.

Infine l'epoca di costituzione. Un'istituzione di mille anni d'età fortemente burocratizzata fin dai suoi inizi rispetta questa sua caratteristica e la spinge fino ai massimi termini, all'influenza sul mondo esterno ben nota nel '500 e fino ad oggi.

2.2.2 La dimensione tipica

Come abbiamo visto, la spinta a cui il mercato spinge il mondo bancario è quello della ricerca di dimensioni più ampie.

Questo è dovuto, in particolar modo, al fatto che una maggiore grandezza porta a:

migliorare l'economicità gestionale mediante economie di scala e di scopo e anche una forte razionalizzazione delle reti distributive e dei servizi centrali;

meglio sostenere le pressioni concorrenziali;

espandersi oltre i confini nazionali;

Diventa necessario quindi essere più grandi anche per non essere facilmente acquisibili, specie da concorrenti esteri, che, grazie al mercato unico, diverranno protagonisti di eventuali operazioni di fusione o accordi operativi.

Ma le maggiori dimensioni conducono anche a una maggiore articolazione dell'organizzazione, con una maggiore divisione del lavoro e una più sviluppata componente direzionale.

Un'organizzazione come quella dell'istituto di credito si trova a combattere su vari fronti.

Oggi una banca di medie dimensioni agisce sul mercato assicurativo, pensionistico e non, sui mercati internazionali, sulle operazioni di front-office e sul finanziamento ad imprese a corto, medio e lungo termine.

2.3 L'ambiente esterno

L'ambiente è, secondo quanto affermato dal Mintzberg,

"tutto ciò che è esterno all'azienda".

L'ambiente è quindi uno dei principali fattori d'influenza sull'impresa.

Di esso fanno parte:

I clienti

I concorrenti

I mercati

Le tecnologie

Il sistema politico ed economico

Sta a questa adeguarsi organizzativamente e culturalmente in modo tale da dominarlo o comunque da sintonizzarsi con esso.

2.3.1 I clienti

L'evoluzione dei bisogni e l'emergere di nuove esigenze cambiano il cliente tipo della banca. Non più il semplice risparmiatore, il cliente odierno cerca le informazioni e i prodotti a lui più convenienti, non esitando a cambiare fornitore se non soddisfatto.

Ecco quindi che si attua la rivoluzione copernicana dell'istituto di credito, che porta il cliente ad essere il centro di tutte le attività bancarie e il soddisfacimento dei suoi bisogni la principale mission aziendale, in ossequio ai prinicipi del Kotler.

2.3.2 I concorrenti

La competizione si allarga coinvolgendo soggetti in precedenza estranei al settore per provenienza geografica o per ambito di attività.

Le stesse banche, d'altra parte, espandono la propria attività oltre i tradizionali business finanziari e creditizi. Si sviluppano le alleanze strategiche con concorrenti bancari o extra-bancari, estendendo cosi il raggio di azione per conseguire alcuni obiettivi: lo sviluppo di prodotti innovativi e di migliore qualità, il raggiungimento di economie di scala e di scopo e sviluppo di nuovi canali distributivi.

2.3.3 Il mercato

L'apertura del settore a competitori differenti comporta il confronto con modelli di business e strategie in parte sconosciuti alle banche.

I mercati

virtuali presentano notevoli opportunità, ma anche insidie, dovute, in

particolare, all'esigenza di sviluppare fattori innovativi rispetto alla

concorrenza. Per rendere efficaci ed efficienti le proprie proposte quindi

diventano importanti altri fattori: la visibilità, l'agevolazione degli

acquirenti nella ricerca di prodotti e servizi, la semplicità e la

sicurezza delle modalità di servizio e l'assicurazione di un efficiente

servizio post-vendita.

Le banche entrano quindi in uno spazio di mercato estremamente diverso da

quello in cui tradizionalmente hanno operato, per regole di comportamento,

modelli competitivi, strategie e modalità di interazione con i clienti.

2.4 Il sistema tecnico

L'impatto organizzativo del cambiamento tecnologico è stato evidente fin dalle prime soluzioni degli anni sessanta.

Il loro miglior risultato, in ogni caso, sono state enormi economie di scala, ottenute grazie al miglioramento nella gestione e nell'elaborazione dell'informazione, allo snellimento dell'attività di trading, all'aumento di rapidità dei processi distributivi, ed il cliente non trae particolare vantaggio da questa embrionale introduzione dell'information technology.

Lo sviluppo di una seconda fase dell'avvento delle tecnologie dell'informazione in banca si manifesta attorno agli inizi degli anni settanta.

L'installazione di grandi reti di terminali on-line per l'automazione delle attività di front-office cambia totalmente il modo di lavorare all'interno della filiale generando, grazie all''impatto della tecnologia, un nuovo tipo di relazioni con i clienti, andando quindi al di là dei processi amministrativi e produttivi bancari.

Tale relazione continua ad essere racchiusa nella filiale, ma è l'interazione banca-cliente a subire una modifica significativa.

Le transazioni elementari come versamenti e ritiri dai conti vengono portate a termine in pochi minuti, migliorando la percezione da parte del cliente del servizio e, cosa fondamentale, sotto l'aspetto della sicurezza.

A facilitare ogni processo infatti è il fatto che solo un impiegato gestisce ogni operazione, rendendo più vicina al cliente la gestione del conto e aumentando la familiarità con la banca stessa, non più vissuta come estranea e rigida ma con la faccia dell'impiegato al front office.

La terza fase dell'evoluzione della tecnologia in banca vede la completa automazione della fruizione del servizio bancario da parte del cliente.

All'inizio di questa fase ('80-'90), si diffondono i primi terminali self-service (CD - Cash Dispenser, ATM - Automated Teller Machines e POS - Points Of Sale.

Il cliente non è più soggetto a vincoli di orario e la banca, anch'essa libera da vincoli materiali e temporali, può offrire un servizio notevolmente migliorato e può continuare ad accrescere la produttività grazie allo spostamento delle operazioni elementari all'esterno della filiale.

Comincia cosi la rivoluzione customer-centric, di cui parleremo meglio in seguito, in cui il cliente si trova al centro di tutte le attenzioni dell'istituto di credito.

Nella parte finale di questa fase ('90-'95), iniziano a diffondersi anche i primi sistemi di remote banking (telePhone Banking, Home Banking, corporate banking), grazie ai quali il superamento del sistema tradizionale di distribuzione fondato sullo sportello avviene definitivamente, e aprono la strada ad un sistema di canali basato sul fattore tecnologico.

Le banche iniziano a seguire un approccio di tipo strategico più che tattico-operativo.

Le applicazioni tecnologiche in esame assumono quindi un significato organizzativo di duplice valenza, "liberatoria" e "innovativa".

Sono liberatorie in quanto segnatamente i servizi di home e corporate banking, consentono alla banca di superare i confini, spaziali e temporali, della propria attività, "liberando" cosi la produzione e l'erogazione dei servizi dai limiti di tempo intesi come orari e giorni di apertura, e dai limiti spaziali definiti dalla rete di sportelli tradizionali.

In quest'ottica, l'adeguamento delle variabili organizzative (struttura, sistemi operativi e risorse) e, in particolare, la capacità di innovare e di differenziare tali variabili in funzione delle esigenze poste dai canali elettronici appaiono elementi chiave affinché l'obiettivo strategico si traduca concretamente in vantaggio competitivo.

2.5 Il sistema politico ed economico

Dalle innovazioni in campo normativo-istituzionale derivano, in maniera più o meno diretta, le trasformazioni delle condizioni concorrenziali del settore e dei principali indicatori economici rilevabili nell'attività delle banche. Fra le prime, quelle che hanno avuto probabilmente un impatto più rilevante riguardano:

la liberalizzazione dell'apertura di nuovi sportelli (prevista nella prima direttiva europea inerente l'attività creditizia del 1977, ma attuata in Italia solo nel 1990), in virtù della quale si è verificata una notevole espansione dell'attività bancaria e della presenza sul territorio, con il risultato, però, di una presenza in molti casi perfino troppo capillare ed articolata; per molte banche, infatti, è necessario procedere ad una riorganizzazione della propria rete di sportelli;

i processi di aggregazione e fusione che hanno coinvolto molte banche italiane in risposta all'esigenza, avvertita da più parti, di realizzare una crescita dimensionale al fine di essere competitivi nei nuovi scenari economici;

la sa, quali concorrenti delle banche, di attori di natura differente, resa possibile, in particolare, da alcune caratteristiche peculiari della nuova realtà economica.

2.6 Soluzioni: La banca virtuale

Inizia, progressivamente, a prendere forma quella che è stata definita banca virtuale, una nuova forma di organizzazione nell'ambito della quale, attraverso l'uso di tecnologie avanzate, il cliente riceve i servizi di tipo bancario in assenza degli elementi tipicamente costitutivi della banca stessa.

Avviene cosi una destrutturazione della banca tradizionale e ad una sua ridefinizione in base a nuove logiche di organizzazione, in cui prevalgono le relazioni a distanza con la clientela.

I tempi e i

luoghi della fruizione dei servizi bancari da parte del pubblico ed i tempi e i

luoghi dell'organizzazione si differenziano, insieme ad uno spazio non

più fisico ma virtuale, che può essere coperto in modi diversi,

ad esempio grazie al telefono, il PC, con

Questo intervallo costituisce il punto di partenza e la condizione per la realizzazione di ulteriori innovazioni perché consente di smaterializzare il contatto fra i due attori principali dell'organizzazione eliminando, attraverso una più ampia applicazione della tecnologia sul front-office, quelle componenti rigide dell'attività bancaria.

La banca virtuale condivide le funzioni ma non la struttura della banca tradizionale, potendo offrire, oltre agli stessi servizi di quest'ultima, anche servizi diversi per tipologia, qualità e fruibilità.

Internet è un salto logico nel percorso evolutivo del modo di fare banca e, più in generale, nel modo di concepire le relazioni economiche e sociali.

Tutto viene messo in discussione, dalla gamma dei prodotti e dei servizi offerti, alla struttura dei canali di distribuzione, alle strategie di competizione ed alle alleanze.

L'impatto della tecnologia sui modi di fare banca è stato sempre notevole:

ha migliorato l'efficienza operativa ed ampliato, lo spazio e il tempo di azione;

ha modificato profondamente il modello delle relazioni.

Tuttavia, in questo percorso, la banca è rimasta un punto fermo, sicuramente diversa, probabilmente virtualizzata, ma in ogni caso banca.

Ma è in seguito all'avvento di Internet, tuttavia, che tale prospettiva viene a mutare radicalmente.

Internet, infatti, non è un canale, ma un contesto e, nella sua dimensione economica, un mercato e diventa pertanto messaggio, creando pertanto comportamenti diversi.

La rete, in altri termini, non è uno strumento che permette di fare le cose di prima in modo diverso, ma porta a fare cose diverse ed apre la strada ad un nuovo modello di relazione tra gli individui.

Come è noto, le banche hanno sempre archiviato i dati relativi ai conti e alla vendita dei prodotti per supportare i processi decisionali, ma raramente sono state in grado di sfruttare a pieno il potenziale informativo dei dati stessi.

Le tecnologie oggi disponibili come i data warehouse consentono di superare questo limite e di fornire delle soluzioni in grado di supportare al meglio i processi strategico-decisionali.

Se quindi l'evoluzione delle tecnologie dell'informazione e della comunicazione ha consentito l'automazione del back-office e, successivamente, del front-office e dell'interazione con la clientela, dall'altra, ha permesso il miglioramento progressivo dei sistemi cosiddetti di business intelligence, ossia dell'insieme di strumenti e procedure che consentono all'azienda di trasformare i propri dati elementari di business in informazioni utili ed utilizzabili dai decision maker per creare valore per l'azienda stessa.

Da qui la nascita di ure come il "Risk Management", professionisti della valutazione di rischio degli investimenti, che sono possibili solo grazie alla fortissima presenza di informazioni che la rete fornisce sul comportamento dei clienti e delle borse d'affari o di sistemi di Customer Relationship Management (CRM) che hanno dotato le banche degli strumenti necessari per approfondire la conoscenza della propria clientela.

Le tecnologie oggi disponibili, infatti, consentono di capire i bisogni, le aspettative e il valore dei propri clienti; in altri termini forniscono un profilo completo, che permette di costruire relazioni soddisfacenti e durature nel tempo.

Viste queste condizioni, nasce allora l'imperativo di un cambiamento radicale del fare banca, che proponga un mix di solidità percepita, tipica di un'istituzione vecchia di secoli, con le nuove frontiere del marketing mix e della tecnologia.

Analizzeremo nel modulo successivo cosa significhi "Nuova Banca", e cercheremo di preurare quali possano essere le strade percorribili dagli operatori per sopravvivere a condizioni tanto pressanti come quelle qui presentate.

Cap3

La nuova banca

3.1 Scegliere la banca virtuale

Riassumendo le nuove minacce competitive a cui la banca virtuale deve rispondere, minacce che spingono le banche ad adattarsi a questa nuova evoluzione:

Pressione decisiva alla riduzione dei costi aziendali;

La necessità di un aumento nel livello qualitativo del servizio;

La globalizzazione del mercato e l'irrilevanza della localizzazione;

La riduzione delle barriere all'entrata;

L'aggregazione e la disaggregazione di prodotti e servizi.

Andremo ora ad analizzare i fattori qui sopra elencati per spiegarli meglio ai fini di illustrare quali diventano dunque gli scopi dell'azienda e quali sono le sfide cui il mercato sottopone l'azienda.

3.1.1 Riduzione dei costi aziendali

Molte aziende di credito, negli ultimi anni, hanno promosso iniziative di business process rengineering (BPR)[8] nel tentativo di realizzare miglioramenti delle prestazioni, come ad esempio i costi, la qualità, il servizio e la rapidità che sono, come evidente, fattori decisivi per la competitività di un istituto di credito.

Questo ha comportato riduzioni nei costi e, in alcuni casi, tali riduzioni sono state anche piuttosto significative.

Il contenimento dei costi operativi assicura un'economia di esercizio in virtù della completa automazione dei processi.

Infatti, effettuare una transazione bancaria on line comporta una riduzione dei costi fino a 90 volte rispetto ai costi relativi alla transazione effettuata presso uno sportello, grazie al fatto che i costi variabili, come la componente umana del front e back office, diventano quasi nulli.

E' importante dire comunque che questo beneficio può diventare nullo o addirittura negativo nel caso in cui a questa diminuzione non segua una ricollocazione delle risorse in favore di una maggiore qualità nelle fasi produttive e gestionali dei servizi finanziari.

In questo caso il vantaggio sia della banca sia del cliente si annullerebbero, causando al contrario problematiche non indifferenti di gestione.

3.1.2 Aumento nel livello del servizio

Il livello di servizio sul web deve essere, per forza di cose, molto più elevato rispetto a quello percepito presso uno sportello.

I tempi riservati dal cliente alle varie operazioni si comprimono, e sono ritenuti accettabili da questi solo se l'assenza di un'interfaccia F2F è compensata appunto da una velocità maggiore nel recepimento delle istruzioni.

Inoltre, la sicurezza e l'affidabilità sono esigenze percepite come fondamentali e, infine, il nuovo ruolo del cliente e i nuovi canali distributivi richiedono un approccio diverso, al fine di rendere gli aspetti, per cosi dire, "fisici" e virtuali frutto di una stessa ispirazione.

Il cliente non deve effettuare operazioni molto diverse da quelle che farebbe ad uno sportello, come se parlasse con un impiegato del Front-Office.

Questo nuovo scenario offre alle banche l'opportunità di riposizionare prodotti e servizi esistenti e di concepire nuove offerte, aumentando la qualità del servizio erogata ai clienti.

Un esempio a mio avviso fondamentale è la tendenza da parte di alcuni istituti di adottare strategie che consentono alla clientela di scegliere il canale più comodo e conveniente garantendo una disponibilità di accesso alla banca illimitata nel tempo e nello spazio.

3.1.3 Globalizzazione del mercato e irrilevanza della localizzazione.

Un'impresa bancaria con una presenza su Internet diventa un attore globale.

Essa acquisisce una fetta di mercato potenziale irraggiungibile da qualsiasi filiale del mondo fisico trovandosi peraltro a dover fronteggiare una concorrenza di imprese anche esterne al settore, o addirittura operanti in paesi mai considerati come fonti di concorrenza.

Nel nuovo ambiente il concetto di localizzazione, come inteso tradizionalmente, perde buona parte della sua rilevanza.

Non ha più importanza se la nostra banca non ha uno sportello nelle immediate vicinanze dell'ufficio o dell'abitazione del cliente: ogni operazione può essere eseguita per telefono o tramite terminali in remoto, rendendo quindi ampia la possibilità di scelta tra istituti non solo di città diverse ma addirittura di paesi diversi.

3.1.4 Riduzione delle barriere all'entrata

Nuovi soggetti si affacciano prepotentemente sulla scena.

"In Italia la concorrenza bancaria

è aumentata per l'operare congiunto di fattori di natura diversa. Vi

hanno contribuito l'apertura internazionale del

sistema finanziario e lo sviluppo di efficienti mercati mobiliari.[9]"

La rete e la possibilità di entrare nel mercato bancario e assicurativo, senza strutture fisse quali sportelli e operatori Back Office, hanno distrutto le precedenti presenze di barriere d'ingresso al business.

Tuttavia, se è vero che le nuove realtà (da qui in poi chiamate "attacker") hanno dalla loro parte i vantaggi di una struttura snella, sorta appositamente per il web e non frenata dalla resistenza interna di un'organizzazione da sottoporre ad un cambiamento di mentalità, è anche vero che gli le aziende storiche vantano

Un marchio importante e conosciuto,

Una base ampia di clienti,

Una capacità di gestire alleanze e interconnessioni ed una notevole potenza d'investimento.

Come è evidente, dunque, l'ingresso di nuovi operatori è facilitato dal canale ma, allo stesso tempo, limitato dal messaggio e dal destinatario che difficilmente si fida di una nuova realtà.

Le spese di marketing per un attacker diventano quindi importantissime e necessarie per entrare in un nuovo mercato, ma, a causa del loro costo elevato, possono costituire una notevole barriera d'entrata.

3.1.5 Nuovi operatori

Le barriere all'entrata vacillano anche nei confronti di nuovi operatori.

Con la nascita di nuovi e più sofisticate realtà di comunicazione, gli intermediari nelle operazioni bancarie generano una crescente concorrenza, nei servizi di amento e in particolare in quelli collegati all'"e-commerce", ed entrano in campo operatori non bancari, come ad esempio gestori di reti telefoniche e telematiche, fornitori di servizi sulla rete, società produttrici di software, grandi catene di distribuzione etc. [10](Finocchiaro, 2000).

Tali imprese, dotate di ampie basi di clientela e di competenze specialistiche, pur non essendo dedicate all'utilizzo delle loro applicazioni in senso esclusivamente finanziario, sono in grado di insidiare spazi di mercato un tempo terreno di caccia dalle banche, sviluppando nuovi prodotti, anche di natura finanziaria.

Seguendo l'evoluzione del mercato, l'istituto di credito tenderà a sviluppare forme di cooperazione con queste realtà per la realizzazione di applicazioni congeniali allo sviluppo delle rispettive attività, risparmiando cosi sia sui costi di r[11]icerca e sviluppo che di realizzazione e Co-Marketing.(Desario 2000).

Ecco quindi che il mercato stabilisce la strategia da adottare.

E, come vedremo in seguito, sarà la tecnologia ad assecondare tali cambiamenti, soprattutto nei servizi e nei pacchetti di prodotti offerti.

Ma allora quali sono i modelli organizzativi da mettere in piedi per rispondere a queste esigenze?

3.2 Nuove attività bancarie

L'evoluzione dell'attività bancaria verso nuovi modelli di produzione e di distribuzione è il risultato di una serie di cause di tipo normativo, economico e tecnologico, sorte, come abbiamo visto, alla fine degli anni 90.

Se dovessimo elencarle per maggiore comodità, avremmo:

l'allargamento dei compiti relativi e del territorio di azione dell'Istituto di Credito;

la capillare introduzione di tecnologie sempre più evolute;

l'innovazione dei mercati finanziari;

la progressiva trasformazione della clientela;

la nascita di nuovi modelli di business e di relazioni di mercato legati all'emergente new economy

Cresce così per l'Istituto di Credito l'esigenza di adottare strategie coerenti con il nuovo scenario e di realizzare un altrettanto coerente strategia interna che risponda ai bisogni della clientela sulle spinte del mercato e dell'innovazione tecnologica.

Questo processo può essere effettuato solo tramite il ridisegno, in un'ottica di diversificazione, dei canali distributivi con l'adozione di modelli organizzativi caratterizzati:

dalla crescente separazione delle fasi di produzione da quelle di distribuzione dei servizi, grazie a riforme tecnologiche in grado di consentire forme remote di contatto e colloquio con la clientela;

dalla più puntuale definizione degli ambiti operativi e degli obiettivi delle business units

dal crescente ricorso all'outsourcing nella risoluzione di interi problemi aziendali.

Due sono i modelli organizzativi che prenderemo in considerazione, che sono anche quelli più utili al fine di studiare la realtà italiana:

l'attuazione di un progetto di Internet banking all'interno di una banca già esistente;

la creazione di una banca "virtuale", sotto forma di soggetto autonomo, ma sempre inserito all'interno di un gruppo bancario).

Per ciascuno di tali modelli verranno illustrate e schematizzate le principali caratteristiche e i punti di forza e di debolezza, cercando di cogliere gli obiettivi strategici cui rispondono e le principali conseguenze organizzative, economiche e gestionali che la relativa scelta comporta.

3.2.1 I modelli organizzativi

Come evidente dunque è in atto un processo che vede gli strumenti innovativi di distribuzione come Internet trasformarsi da semplice offerta di servizi bancari non diversi da quelli tradizionali, a veicolo per un'offerta personalizzata, forte di un'ampia gamma di prodotti e servizi finanziari, non necessariamente realizzati dallo stesso fornitore.

La letteratura cita una pluralità di modelli possibili.

Per esempio, Lafferty[12] ne ha isolati sette, nell'ambito della generale categoria dell'e-banking

integrazione dell'offerta con canali alternativi nella banca tradizionale;

creazione di una banca "virtuale" a sé stante, all'interno di un gruppo bancario già esistente;

creazione di una nuova banca "virtuale", al di fuori di gruppi bancari esistenti;

modello open finance, in cui la banca on-line distribuisce anche prodotti di altre istituzioni finanziarie;

modello degli aggregators market places su cui le banche offrono i loro prodotti, nei quali prezzi e condizioni possono essere facilmente confrontati dall'utenza;

portali finanziari, che offrono un'ampia gamma di servizi informativi e links a intermediari aderenti, distribuendo, in alcuni casi, prodotti con proprio marchio;

screen-scraper: ura innovativa di intermediario che fornisce agli utenti registrati un accesso unico e personalizzato ai servizi informativi offerti dalle banche o istituzioni finanziarie del cliente.

Le relazioni con fornitori, clienti e partner della banca si strutturano dunque in modo nuovo, determinando una riconurazione della "catena del valore".

Il crescente ricorso all'outsourcing e la specializzazione delle funzioni produttive e distributive sono chiari esempi della nascita di modelli organizzativi "estesi".

3.2.2 Modelli adottati dalle banche italiane

Concentrando l'attenzione su modelli più vicini alla realtà del sistema bancario italiano[13] sono due le possibilità che si sono fatte strada negli ultimi anni:

l'avvio di un progetto di Internet banking all'interno di un apparato distributivo esistente;

la creazione di una banca "virtuale" come soggetto autonomo sempre inserito in un gruppo bancario.

Se è vero che con il termine 'virtuale' si individuano quelle realtà che adottano prevalentemente canali distributivi innovativi, questo termine sarà comunque riduttivo rispetto al numero di canali effettivamente utilizzati.

Nella realtà odierna, infatti, anche le banche che all'inizio del loro percorso operavano esclusivamente on-line, hanno proceduto, col passare del tempo, al varo di reti fisiche di supporto, come sportelli, negozi finanziari o promotori, assumendo così anch'esse la conurazione di banca multicanale.

Procederemo adesso con l'esposizione dei 2 tipi di organizzazione da noi citati, seguendo uno schema che metta in luce aspetti cardine come le caratteristiche della struttura organizzativa e decisionale, la gestione dei canali e le risorse umane per meglio evidenziare quali siano le novità apportate dalla scelta:

"multicanale" o "virtuale"?

3.2.3

Il cliente di questa realtà mantiene un unico rapporto con la banca e sono le sue esigenze ad indirizzarlo verso un canale o l'altro, accedendo sempre agli stessi prodotti e servizi.

Le funzioni organizzative deputate allo sviluppo e alla gestione dei canali sono comuni e distribuite su tutta la struttura; per migliorare il coordinamento all'interno della struttura organizzativa può essere creata una business unit/ divisione che ricomprende tutte le funzioni specificatamente dedicate alla gestione e allo sviluppo dei nuovi canali.

Comunemente attraverso questa soluzione si perseguono obiettivi di:

rafforzamento del rapporto con la clientela esistente: l'offerta di modalità di contatto innovative, comode ed economiche per l'utente evita che quest'ultimo si rivolga alla concorrenza per soddisfare le proprie esigenze. Tale soluzione consente inoltre alla clientela di migrare verso Internet mantenendo un unico conto corrente e conservando una visione integrata di tutti i movimenti finanziari;

abbattimento dei costi operativi, per la sensibile differenza tra i costi delle operazioni effettuate allo sportello e quelle realizzate attraverso il canale virtuale. Questo vantaggio, peraltro, può non tradursi in un miglioramento dei margini di guadagno, a causa delle spinte di mercato e concorrenziali che spingono all'adozione di politiche di prezzo aggressive, a tutto vantaggio della clientela.

Rispetto al modello della banca virtuale che vedremo in seguito, questa soluzione richiede, almeno nel breve periodo, investimenti più contenuti, sia per quanto riguarda la destinazione di strutture organizzative e di personale sia per quanto concerne le spese di comunicazione e di pubblicità.

Non vanno, peraltro, trascurati gli aspetti tecnologici, organizzativi e commerciali connessi con la realizzazione del modello integrato.

Sotto il primo profilo rilevano la necessità di integrare I sistemi informativi tradizionali (i sistemi legacy, le architetture client server delle filiali) con i canali virtuali e di rendere condivisibili le informazioni sui clienti.

Dal punto di vista organizzativo, le strutture e i processi devono adattarsi all'offerta resa possibile attraverso i nuovi canali.

Tale scelta organizzativa ha comportato il venir meno, ad esempio, della 'classica" ura del Titolare di Filiale su cui si accentravano le funzioni commerciale, gestionale e decisionale.

Con specifico riferimento al processo decisionale, sono emerse due tendenze di fondo, connesse al più intenso utilizzo delle nuove tecnologie a fini operativi e distributivi: la crescente automazione, riveniente dalla disponibilità di strumenti sempre più sofisticati di analisi e monitoraggio, in grado di semplificare e velocizzare il processo decisionale; il tendenziale accentramento dei poteri decisori presso unità centralizzate, ai fini di una gestione unitaria e più specialistica del rischio e delle politiche di pricing

Relativamente agli aspetti commerciali è fondamentale favorire il cambiamento culturale presso gli operatori di filiale, chiamati a gestire anche l'offerta virtuale.

A quest'ultimo proposito, va sottolineato che la difficoltà di disporre rapidamente di nuove competenze professionali e l'eventuale emergere di conflitti con la struttura e la cultura aziendale tradizionale possono rappresentare ostacoli al conseguimento degli obiettivi prefissati.

La soluzione descritta risponde ovviamente a una logica "difensiva", meno aggressiva dal punto di vista commerciale, ma non per questo di per sé meno valida di quella alternativa, in quanto fa leva sulle risorse umane, organizzative e tecnologiche disponibili, evitando una dispersione di investimenti.

La possibilità di diversificare l'offerta nei confronti della clientela già esistente è quindi il motivo e la strategia principale per l'istituto che adotti questo modello caratterizzato da una limitata separatezza organizzativa e da potenziali conflitti con la struttura e la cultura aziendale tradizionale.

Uno dei limiti principali inoltre del modello è la sua limitata autonomia decisionale nella gestione dei nuovi canali pur garantendo un coordinamento coerente con una gestione per divisioni.

Per quanto riguarda il lato puramente economico e d'investimento, questi saranno legati al grado di integrazione tecnologica che si vuole realizzare e alle spese di comunicazione e pubblicità, che saranno comunque contenute grazie alla non ricerca ossessiva di clienti nuovi e ai vantaggi derivanti dall'utilizzo del marchio della banca tradizionale.

Principale obbiettivo sarà infatti di far migrare i clienti dalle strutture tradizionali, e quindi di abbassare i costi operativi unitari.

3.2.4

Le caratteristiche, invece, del modello della banca virtuale derivano dalla creazione, in genere dell'ambito di un gruppo, di una struttura autonoma dal punto di vista gestionale.

La nuova banca può presentare una struttura organizzativa completamente autonoma oppure avvalersi dell' outsourcing di alcuni servizi sulla capogruppo o su service esterni.

La creazione di una banca "virtuale" operante prevalentemente attraverso canali "virtuali", ma anche attraverso network fisici come promotori finanziari, financial point, negozi finanziari o show room, ha come obiettivo prioritario l'acquisizione di nuova clientela rispetto a quella già detenuta dal gruppo o dalla "banca-madre", in quanto il cliente intrattiene di norma rapporti distinti con la banca tradizionale e con la banca "virtuale".

In questo tipo di banca, il canale virtuale può svolgere un ruolo centrale nella gestione della relazione con la clientela e risultare efficace nel raccogliere e gestire informazioni utili a costruire un corretto profilo del cliente, interpretandone le tracce di navigazione, e conseguentemente strutturando e veicolando informazioni e proposte commerciali aderenti alle sue aspettative e ai suoi bisogni.

Per contro, saranno i network fisici a sopperire all'assenza della relazione interpersonale, tipica del canale virtuale, con funzioni di consulenza.

Ciò trova conferma nella concreta realtà del nostro sistema. Le esperienze fin qui registrate di banca "virtuale" hanno trovato un fondamentale supporto nella presenza di una rete di promotori.

Questi agiscono con una duplice funzione:

fornire una prima base di clientela;

sollecitare il cliente per renderlo più redditizio per la banca, stimolandolo a richiedere servizi a maggiore valore aggiunto.

La banca virtuale, al raggiungimento di una massa critica di clientela, si avvantaggia di costi operativi bassi.

Il fatto di essere sempre all'interno di un gruppo creditizio più ampio porta a sinergie e a economie di scala derivanti dalle strutture produttive e dai fornitori di servizi interni al gruppo.

La fidelizzazione della clientela acquisita assume infatti una rilevanza strategica, ben tenendo comunque presenti gli elevati costi di acquisizione di nuovi clienti in sostituzione di quelli "uscenti".

L'approccio della banca virtuale diviene così favorevole per gruppi che non detengono ampie quote di mercato per un particolare prodotto o ambito territoriale e che non corrono pertanto i rischi di "cannibalizzazione" della propria clientela da parte del nuovo soggetto.

La scelta del marchio, del tutto nuovo oppure contenente un richiamo al gruppo di appartenenza, incide sul carattere più o meno innovativo dell'immagine aziendale: nel primo caso, infatti, si sottolineano l'assoluta novità dell'iniziativa e il carattere indipendente dell'offerta, aspetti che potrebbero costituire importanti elementi di attrazione per nuova clientela; nel secondo, si sfruttano i vantaggi di immagine di un'entità già conosciuta dal pubblico. In ogni caso, è stato rilevato che per queste banche l'incidenza sui costi totali delle spese di marketing e pubblicità è assai elevata, fino a dieci volte quella propria delle banche tradizionali[14].

La decisione di creare un'entità autonoma offre inoltre il vantaggio di poter essere coniugata con un'altra importante opzione strategica, quale quella della specializzazione in particolari segmenti di attività.

E' evidente che, in questo caso, la valutazione delle prospettive di mercato, già ardua per le semplici iniziative di virtual banking puro, andrà effettuata con particolare accuratezza, riguardando specifici segmenti di clienti e prodotti.

A titolo di esempio, si richiama il caso della banca inglese Egg, che ha costruito il proprio successo su una politica di marketing e pricing molto aggressiva, e si è vista erodere quasi totalmente i proventi netti dalle spese promozionali sostenute.

Una strategia "aggressiva", dunque, sia in termini di pricing che di iniziative comunicazionali, con un livello di rischio significativo.

L' Organizzazione prevede cosi la possibilità di adottare assetti organizzativi innovativi, ritagliati sulle esigenze specifiche della struttura distributiva che presenta un elevato numero di promotori finanziari da cui deriva una maggiore flessibilità decisionale, da cui deriva una grande tempestività e efficacia nel seguire l'evoluzione del mercato.

Il problema fondamentale è che tutto questo costa e costa tanto: gli investimenti sono consistenti, dovuti soprattutto alle spese pubblicitarie.

È necessario infatti un Brand innovativo da sostenere con adeguate camne pubblicitarie oltre all'istituzione di una rete di promotori capillare con un raggiungimento del break-even molto elevato.

Ma dove il modello risulta vincente è sul livello tecnologico: l'integrazione sui canali innovativi è perfetta e deriva da una forte capacità di dotarsi di una forte cultura tecnologica e da un più facile addestramento delle risorse umane dovuto soprattutto al fatto che nella maggior parte dei casi, non derivano da una cultura altamente stratificata come quella bancaria.

3.3 Banca multicanale Vs Banca "virtuale"